米国雇用統計崩壊で1月利下げ確実か?—失業率4.6%が示す景気後退と2026年市場の展望

昨晩発表された最新の米国雇用統計は、市場に冷や水を浴びせる衝撃的な内容となりました。労働市場の減速はもはや「調整」の域を超え、明確な「悪化」トレンドを示しています。

特に注目すべきは失業率の上昇と、前月の記録的な減少からの回復力の弱さです。これにより、マーケット参加者の視線は2026年1月27日に開催されるFOMC(連邦公開市場委員会)へ一気に集中しました。

本記事では、発表された雇用統計の詳細データを分析し、そこから読み解けるFRB(連邦準備制度理事会)の次なる一手、そして投資家が今準備すべきシナリオについて解説します。

【無料配信】MSマーケット総研のステラジスト分析レポートを無料で配信!今すぐLINEマガジンに登録してください!

\高確率であなたの投資成績を上げるツール!/

※投資は自己責任の元、行ってください。

| 目標金利 | 現在 | 前日 | 前週 |

|---|---|---|---|

| 3.25 - 3.50 | 24.8% | 27.3% | 23.4% |

| 3.50 - 3.75 | 75.2% | 72.7% | 66.2% |

| 3.75 - 4.00 | - | - | 10.4% |

※マーケット金利動向の予想

雇用統計が示す「危険水域」|詳細データ分析

今回発表された雇用統計は、米経済の軟着陸(ソフトランディング)シナリオに暗雲を立ち込めさせる内容でした。市場が注目していた主要な数値を整理します。

非農業部門雇用者数:回復力の欠如

11月の非農業部門雇用者数(NFP)は、前月比6万4000人増にとどまりました。一見するとプラス圏を維持しているように見えますが、前月(10月)の数値が10万5000人減という衝撃的なマイナスであったことを踏まえると、このリバウンド幅はあまりに限定的です。

通常、ストライキや自然災害などの一時的な要因で雇用が大きく落ち込んだ翌月は、その反動で大きなプラス(15万人〜20万人増など)が出ることが期待されます。しかし、今回はその「自律反発」の力が極めて弱いことが露呈しました。これは、一時的要因を除いても、企業の採用意欲そのものが急速に冷却していることを示唆しています。

失業率4.6%への悪化:2021年以来の高水準

さらに深刻なのが失業率の推移です。11月の失業率は4.6%となり、9月の4.4%からわずか2ヶ月で0.2ポイント上昇しました。これは2021年以来の高水準であり、労働市場の需給バランスが完全に崩れつつあることを意味します。

経済学には「サーム・ルール(Sahm Rule)」という経験則があります。これは「失業率の直近3カ月移動平均が、過去12カ月の最低値から0.5ポイント以上上昇すると、景気後退(リセッション)入りしている可能性が高い」という指標です。現在の4.6%という数字は、この危険ラインに抵触、あるいは抵触寸前の領域にあり、FRBにとって無視できない警告シグナルとなっています。

市場は1月の利下げを「確実」と判断

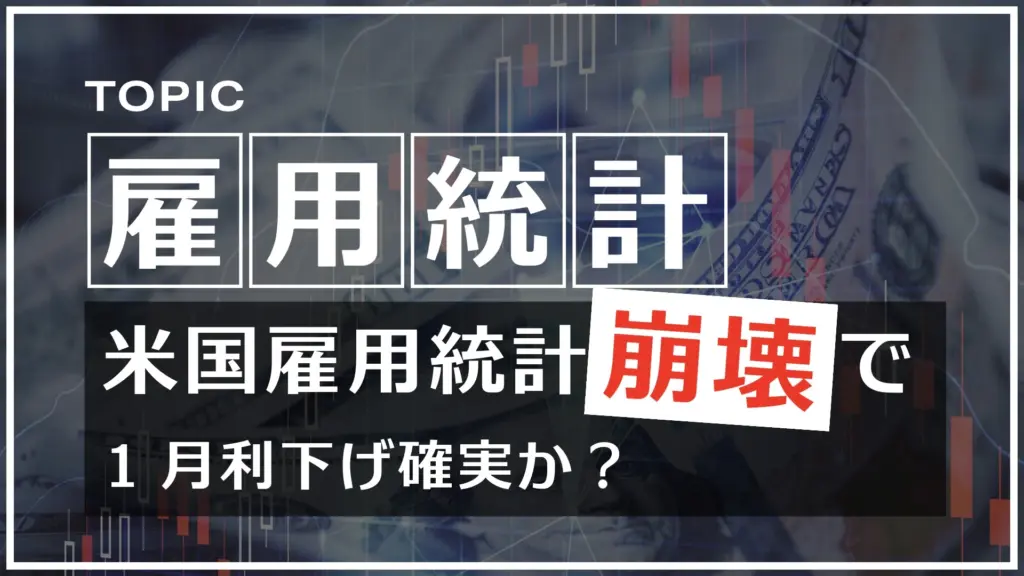

この弱い雇用統計を受け、金利先物市場は即座に反応しました。上記のグラフ(FedWatchツール準拠のデータ)をご覧ください。これは、2026年1月27日のFOMCにおける政策金利の到達確率を示しています。

データが語る「利下げの織り込み」

現在、市場は以下の確率でシナリオを織り込んでいます。

マーケットシナリオの確率

- 3.50 - 3.75%(利下げシナリオ): 75.2%

- 3.25 - 3.50%(大幅利下げシナリオ): 24.8%

- 据え置き(利下げなし): 0%

注目すべきは、右下の表にある「前週」のデータと比較した際の変化です。前週時点では、まだ「3.75 - 4.00%(据え置きの可能性)」が10.4%ほど残っていました。しかし、今回の雇用統計発表を受けて、その可能性は完全に消滅しています。

現在、市場のメインシナリオ(75.2%)は0.25%の利下げですが、より深い0.50%の利下げ(あるいは連続的な利下げ期待)を示す3.25-3.50%のゾーンも約25%存在します。これは、市場参加者が「1月の利下げは硬い(確実)」と見ており、もしFRBがここで金利を据え置くようなことがあれば、市場にとってはネガティブサプライズとなり、株価の急落やドル高への急激な巻き戻しを招くリスクがあることを示しています。

今後の投資戦略と注目ポイント

失業率の上昇トレンドが明確になった今、FRBはインフレ抑制から「雇用の最大化(雇用の守り)」へと軸足を完全に移さざるを得ません。

今後のマーケットでは、以下の点に注意が必要です。

Check Point!

- 「悪いニュースは良いニュース」の終焉

これまで市場は、雇用悪化を「利下げ期待が高まる」として好感する場面がありました(Bad News is Good News)。しかし、失業率が4.6%を超えてくると、実体経済へのダメージ(消費減退・企業業績悪化)が意識され、「悪いニュースは悪いニュース(Bad News is Bad News)」として株価の重石になるフェーズに入ります。 - ドル円相場の転換点

日米金利差の縮小が意識され、ドル円は上値が重くなる展開が予想されます。特に1月の利下げが確実視される中、戻り売り圧力が強まる可能性があります。 - 次回CPI(消費者物価指数)の重要性低下

これまではインフレ指標が最重要でしたが、今後は雇用指標が最重要視されます。インフレが多少高止まりしていても、雇用を守るために利下げを断行する姿勢が強まるでしょう。

投資家としては、過度な楽観論を捨て、リセッション入りを想定したディフェンシブなポートフォリオへの組み換えや、ボラティリティの高まりに備えたポジション管理が求められます。

著者紹介

元大手投資銀行(IBD)

リサーチ部門担当アナリスト

アナリスト歴12年

現エムズインベストメント投資情報局

リサーチ部門担当

専門は財務諸表分析、また、各国ファンダメンタルズ、マクロ経済を研究分析。

著:シューケル順子氏

\LINE限定情報をゲットしよう/

LINE限定で、ここだけの深掘り投資情報や最新ロジックを配信中。今すぐ友だち追加して、ワンランク上の情報を手に入れましょう!