【ISM急騰の正体】トランプ関税示唆による「駆け込み需要」か。株価の罠を暴く

2026年2月2日に発表された1月の米ISM製造業景況指数は、市場予想の48.5を大きく上回る「52.6」というサプライズとなりました。

節目である50を突破したことで、市場の一部では「景気再加速(リフレ)」を歓迎する声も上がっています。

しかし、この数字の背後には、より複雑で警戒すべき要因が潜んでいます。

今回の急騰は、昨年12月にトランプ大統領が示唆した「対EU関税措置」を受け、コスト増を恐れた企業が一斉に動いた「駆け込み需要(フロントローディング)」である可能性が極めて高いからです。

本記事では、今回の上振れがなぜ持続性のない「先食い需要」なのか、そして反動減のリスクが高いこの局面で、我々個人投資家はどう資産を守るべきかを解説します。

※本記事の分析は2026年2月2日時点の速報値および市場情勢に基づいています。

AD|編集部が実際に利用し、厳選したプロの視点で情報を分析できる世界基準のツール詳細▶︎

- 0.1.1. 関連記事

- 1. ISM製造業指数「52.6」の内訳:需要の先食い

- 1.1. 新規受注の爆発と価格上昇の連動

- 1.1.1. Check Point!

- 1.2. 雇用指数との乖離

- 1.2.1. 📰 投資のPoint!:情報から独自のシナリオを描く重要性

- 2. トランプ関税示唆と「駆け込み需要」のメカニズム

- 2.1. 12月の「関税示唆」が号砲に

- 2.1.1. サプライチェーンの動き

- 2.2. 1月データへの反映

- 3. 株式市場への影響:反動減とインフレのダブルパンチ

- 3.1. リスク①:来月以降の強烈な「反動減」

- 3.2. リスク②:インフレ再燃による引き締め懸念

- 3.2.1. 🛡️ 不透明な相場を乗り切る資産防衛

- 4. 今後の投資戦略:「落ちてくるナイフ」を避ける

- 4.1. 当面は「様子見」が賢明

- 4.2. 具体的なアクションプラン

- 4.2.1. 投資アクションプラン

- 5. 結論:ニュースの時系列を繋ぎ合わせる

- 5.1. 出典・参考データ

- 5.1.1. \LINE登録で分析レポートをゲット!/

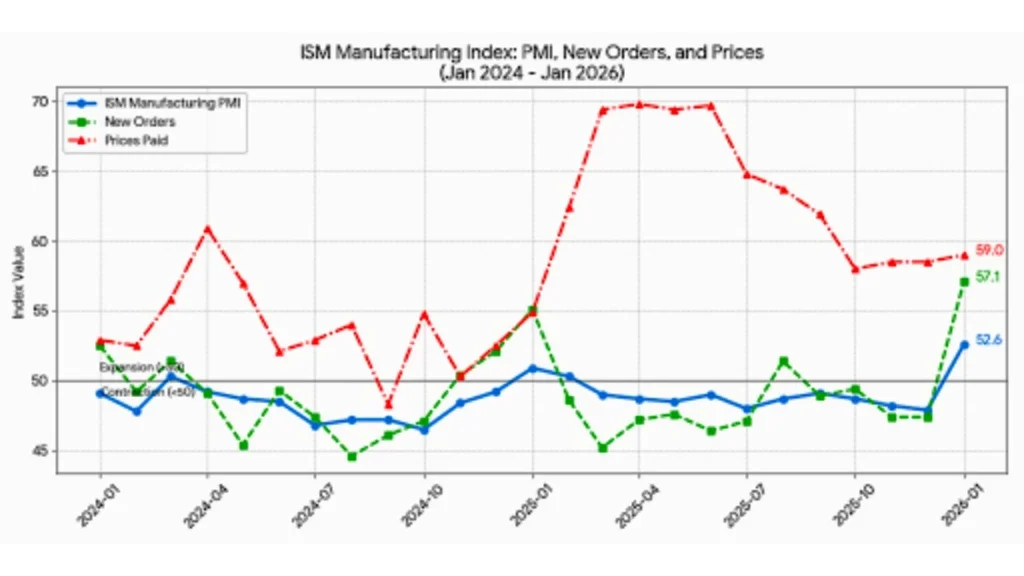

ISM製造業指数「52.6」の内訳:需要の先食い

まずは発表された数値の内訳から、今回の「異常値」の正体を紐解きます。

新規受注の爆発と価格上昇の連動

際立っているのは以下の2点です。市場予想(コンセンサス)と乖離した「サプライズ」の大きさに注目してください。

| 項目 | 結果 | 予想 | 前回 | 評価 |

|---|---|---|---|---|

| 新規受注 (New Orders) | 57.1 | 48.0 | 47.4 | 急騰 |

| 価格指数 (Prices) | 59.0 | 53.5 | 58.5 | 高止まり |

| (参考) 総合PMI | 52.6 | 48.5 | 47.9 | - |

Check Point!

- 新規受注 (New Orders): 57.1(前月比 +9.7pt)

- 価格指数 (Prices): 59.0(高止まり)

通常、これほどの受注増は喜ばしいことですが、上表の通り予想(48.0)を10ポイント近く上回る異常な伸びを見せています。

同時に価格指数も予想を上回って上昇しており、これは「高くてもいいから、今すぐ欲しい」というパニック的な購買行動、すなわち将来の需要を先取りしている現象であることを示唆しています。

雇用指数との乖離

一方で、雇用(Employment)は48.1と50割れが続いています。

もし企業が「長期的な需要回復」を確信しているなら、人材確保に動くはずです。しかし、現実は「注文は殺到しているが、人は増やさない」。これは、今回の需要増が一過性のものであると、経営者自身が冷静に見ている証拠と言えます。

📰 投資のPoint!:情報から独自のシナリオを描く重要性

【Check Point!】

「数値が良い=買い」という単純な判断は、こうした特殊要因がある相場では命取りになります。

ニュースのヘッドラインだけで判断するのではなく、内訳データや要人発言のタイムラインを正確に把握し、自分なりのシナリオ作ることが重要です。理由は、選択肢が事前に決まっていることで投資判断が遅れないからです。

そのロジックを身につける方法は、ただ一つ「学ぶ」事のみです。EDGE LOGIC LABは、そんな本気で投資を学びたい方の為のロジック講座。編集部スタッフが実際に受講し1年で投資成績は60%向上し本サイト厳選講座としてご紹介!

※AD

トランプ関税示唆と「駆け込み需要」のメカニズム

なぜ1月にこれほど注文が殺到したのでしょうか。そのトリガーは昨年12月の政治動向にあります。

12月の「関税示唆」が号砲に

昨年12月、トランプ大統領はEU(欧州連合)に対し、貿易不均衡などを理由に「広範な関税措置の導入」を強く示唆しました。

これを受け、サプライチェーン(供給網)の現場には激震が走りました。

サプライチェーンの動き

- 「関税で仕入れ値が上がる前に在庫を確保しろ!」

- 「物流が止まる前に発注を前倒し(フロントローディング)だ!」

1月データへの反映

この「パニック発注」が実務的に処理され、数字として表れたのが今回の1月統計です。

つまり、本来であれば2月や3月に発注されるはずだった需要が、関税回避のために1月に無理やり詰め込まれただけなのです。

要するに今回のISM急騰は、実力による成長ではなく、「将来の需要を借金して、今使ってしまった状態」と言えます。

株式市場への影響:反動減とインフレのダブルパンチ

この「作られた好景気」は、市場にとって2つの大きなリスクをもたらします。

リスク①:来月以降の強烈な「反動減」

需要を先食いしたツケは必ず回ってきます。

駆け込み需要が剥落する来月(2月分)以降、ISM指数は反動で急落するリスクがあります。市場が「景気後退(リセッション)再来か?」と過剰に悲観し、株価が急落するシナリオには十分な警戒が必要です。

リスク②:インフレ再燃による引き締め懸念

一時的とはいえ、価格指数(Prices)が59.0まで上昇した事実は、FRB(連邦準備制度理事会)を刺激します。

「経済が強く、インフレ圧力も残っている」と判断されれば、市場が期待していた利下げのシナリオは崩れ、金利高止まりが長期化する恐れがあります。これは特にハイテク株にとって逆風です。

🛡️ 不透明な相場を乗り切る資産防衛

「見せかけの好景気」と「金利高」が混在する局面では、株だけでなく債券や金(ゴールド)への分散投資が有効です。

今のうちにポートフォリオの守りを固めておくことが、次のショックへの備えになります。

今後の投資戦略:「落ちてくるナイフ」を避ける

ヘッドラインの数字だけを見て「買い」に向かうのは危険な局面です。

当面は「様子見」が賢明

現在の株価上昇が「駆け込み需要」によるものなら、その持続性はゼロです。

むしろ、この特需が剥落し、本当の経済の実力が露わになる来月以降のデータを確認してから動いても遅くはありません。

具体的なアクションプラン

投資アクションプラン

- 今はキャッシュ比率を高める: 反動減による株価調整局面こそが、本当の買い場になる可能性があります。その時のために現金を確保しておきましょう。

- ディフェンシブ銘柄へのシフト 景気変動の影響を受けにくいヘルスケアや公益セクターなどは、こうした「ノイズ」の多い相場でも比較的安定した動きが期待できます。

結論:ニュースの時系列を繋ぎ合わせる

今回のISM製造業指数の急騰は、12月の「トランプ関税発言」とセットで考えることで、初めてその「脆さ」が見えてきます。

表面的な数字の強さに惑わされず、その裏にある「駆け込み需要」という実態を見抜くことこそが、2026年の相場で利益を守るための必須スキルです。

出典・参考データ

本記事の分析は、以下の公的機関および報道機関のデータを基に作成しています。

- Institute for Supply Management (ISM公式)

- Federal Reserve (FRB・米国連邦準備制度)

- Bloomberg Japan (最新の市況ニュース)

- Reuters Japan (経済指標速報)

※免責:本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。投資の最終判断はご自身で行ってください。