株価を支えるのはFRBじゃない?リバースレポ枯渇と暴落XデーをFREDで検証【隠れ流動性】

「FRB(連邦準備制度理事会)は利上げを行い、市場から資金を引き上げる量的引き締め(QT)を続けている。それなのに、なぜ米国株はこれほど底堅いのか?」

S&P500やナスダックのチャートを見ていると、この違和感に襲われることはありませんか?

教科書通りの経済理論で言えば、金利上昇と流動性の縮小は「株安」の最大の要因です。しかし、現実はことなっています。

実は、今の株式市場を裏で支えているのは、パウエル議長でもなければ、AIブームによる期待感だけでもありません。

多くの個人投資家が見落としている、しかしプロのヘッジファンド勢が血眼になって監視している「隠れた資金供給源」が存在するのです。

それが、以下のポイントです。

記事のPoint!

「リバースレポ(RRP)」と「TGA(財務省一般勘定)」

これは「会社の帳簿上の現金」と「裏に隠したヘソクリ」のような関係に見えます。表向きの資金(銀行準備預金)が減っても、裏のヘソクリ(RRP)を取り崩して資金繰りを回しているのが、今の米国市場の正体です。

この記事では、セントルイス連銀が公開している経済データ「FRED」の数値を使い、市場の流動性を支えるメカニズムと、その「ヘソクリ」が尽きる時に訪れる恐ろしいシナリオ(Xデー)について、投資の視点から徹底解説します。

【厳選】本サイト編集部が厳選、プロも利用する世界基準のツールが無料!

\無料なのに使わない?それはただの非効率だ!/

※AD

- 0.1.1. 関連記事

- 1. 株価を動かす正体「ネットリクイディティ」とは

- 1.1.1. ネットリクイディティの公式

- 1.1.2. Point!|ネットリクイディティ

- 1.1. プロと同じデータをチャートに表示させるには?

- 2. 【図解】なぜQT中なのに株価は下がらないのか?

- 2.1. リバースレポ(RRP)は「予備の貯水タンク」

- 3. FREDデータで見る「枯渇」へのカウントダウン

- 3.1. RRPが「ゼロ」になった時がXデー

- 4. もう一つの変数「TGA」と政府のバラマキ

- 4.1.1. Point!|TGA(財務省一般勘定)

- 4.1.2. 「Xデー」に備えるための準備はできていますか?

- 5. トレーダー達が取るべき戦略

- 5.1. 1. FREDデータの定点観測

- 5.2. 2. RRP枯渇までは「押し目買い」が機能しやすい

- 5.3. 3. 枯渇が見えたら「現金比率」を高める

- 6. 結論|見えない「資金の流れ」を読め

- 6.1.1. 出典・参考文献

- 6.1.2. 著者紹介

- 6.1.3. \LINE登録で分析レポートをゲット!/

株価を動かす正体「ネットリクイディティ」とは

投資の世界では「株価は業績と金利で決まる」と言われます。長期的にはその通りです。

しかし、短期・中期的な相場を支配しているのは、間違いなく「市場にジャブジャブに現金があるかどうか(流動性)」です。

これを数値化したものが「ネットリクイディティ(純流動性)」と呼ばれる指標です。

計算式は以下のようになります。

ネットリクイディティの公式

市場の流動性 = FRBの総資産 - TGA(政府の預金) - RRP(リバースレポ)

少し難しく見えるかもしれませんが、要するにこういうことです。

Point!|ネットリクイディティ

- FRBの総資産:市場に供給されるマネーの総量(蛇口)

- TGA(政府の財布):政府が税金として吸い上げたお金(市場から消える)

- RRP(待機資金):金融機関がFRBに一時的に預けているお金(市場から消える)

つまり、FRBがQT(資産圧縮)をして蛇口を締めても、TGAやRRPからお金が放出されれば、市場のプールにある水の量は減らないのです。

プロと同じデータをチャートに表示させるには?

今回解説する「RRP」や「TGA」のデータは、高機能チャートツールを使うことで、S&P500などの株価チャートに重ねて表示させることができます。「流動性が減った瞬間に株価が落ちた」という相関関係を自分の目で確認することが、勝てるトレーダーへの第一歩です。

※一部無料

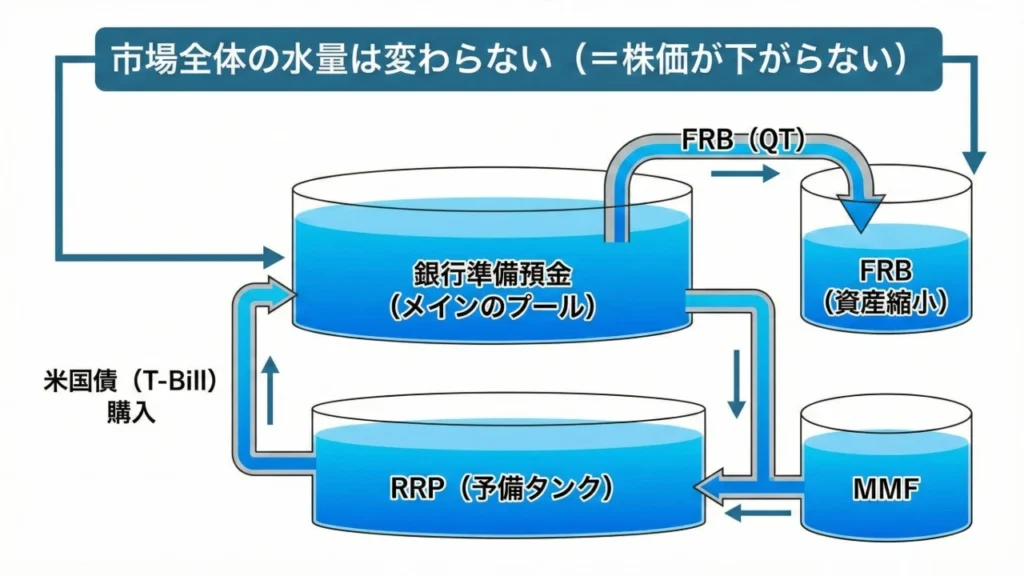

【図解】なぜQT中なのに株価は下がらないのか?

ここが今回の記事の核心部分です。

FRBは毎月多額の資産圧縮(QT)を行っています。本来なら、市場から資金が引き揚げられ、株価は下落圧力を受けるはずです。

しかし、ここで登場するのが「リバースレポ(RRP)」という存在です。

リバースレポ(RRP)は「予備の貯水タンク」

リバースレポとは、MMF(マネー・マーケット・ファンド)などが余った現金をFRBに預けて金利をもらう仕組みのことです。

2023年頃まで、このRRPという「予備タンク」には2兆ドル以上もの巨額の現金が眠っていました。

現在起きている現象をわかりやすく説明すると、以下のようになります。

- FRBが「銀行準備預金(メインのプール)」から水を抜く(QT)。

- 本来ならプールが干上がるはず。

- しかし、MMFが「RRP(予備タンク)」から資金を引き出し、米国債(T-Bill)を買う。

- 結果として、予備タンクの水がメインのプールに補充される。

- 市場全体の水量は変わらない(=株価が下がらない)。

これが「ステルス金融緩和」と呼ばれる現象の正体です。

FRBは表向きには引き締めをアピールしていますが、裏ではRRPという巨大なクッションが衝撃をすべて吸収してくれていたのです。

FREDデータで見る「枯渇」へのカウントダウン

「じゃあ、ずっと株価は安泰なのか?」というと、決してそうではありません。

経営でも「予備資金」を取り崩して赤字を補填していたら、いつか底をつきますよね。それと同じことが米国市場でも起こりつつあります。

実際にFRED(セントルイス連銀経済データ)で、リバースレポの残高推移を確認してみましょう。

Overnight Reverse Repurchase Agreements (RRPONTSYD)Source: FRED (St. Louis Fed)

上記のリンクからチャートを見ると一目瞭然ですが、2023年に2兆ドルを超えていた残高は、急速な勢いで減少しています。

この減少スピードが意味することはただ一つ。「市場を支えるクッションが薄くなっている」ということです。

RRPが「ゼロ」になった時がXデー

多くのストラテジストやアナリストが恐れているのは、このRRP残高が底をつき、ゼロ(あるいは極端な低水準)になった瞬間です。

RRPが枯渇すると、もうQTの衝撃を吸収するクッションはありません。

FRBが資金を吸い上げれば、その分だけダイレクトに「銀行準備預金」が減り、市場の流動性が急激に収縮します。

過去、2019年9月には準備預金が不足し、レポ金利が異常急騰する「レポショック」が起きました。あの時のような、あるいはそれ以上の流動性危機が起こり、株価が一時的に急落するリスク(Xデー)が現実味を帯びてくるのです。

市場操作で連邦準備制度が売却した米国債

網掛け部分は米国の景気後退を示す。

もう一つの変数「TGA」と政府のバラマキ

RRPと合わせて監視しなければならないのが、TGA(財務省一般勘定)です。

これはアメリカ政府(イエレン財務長官)がFRBに持っている「預金口座」です。

Point!|TGA(財務省一般勘定)

- TGAが増える:政府が国債を発行したり税収を得たりして、市場から現金を吸い上げる(株安要因)

- TGAが減る:政府が予算を執行し、市場に現金をばら撒く(株高要因)

2024年の大統領選に向けて、現政権は景気を悪化させたくないという政治的な思惑が働きます。

そのため、TGAを意図的に放出(減らす)することで、無理やり株価を支えるような動きも見られます。

しかし、TGAを補充するために大量の国債を発行すれば、市場の資金が吸い上げられ、金利上昇・株安の圧力がかかります。

私たちトレーダーは、「RRPの減少(ポジティブ)」と「TGAの増減(不確実)」の綱引きを常に見極める必要があるのです。

「Xデー」に備えるための準備はできていますか?

流動性が枯渇して市場がクラッシュする局面では、ただ株を持っているだけでは資産を減らす一方です。

暴落局面でも利益を狙える「CFD取引」や、為替リスクをヘッジできる「FX取引」を念頭に置くことで、自分自身の資産を守るための防衛技術になります。

特に、指数(S&P500やナスダック)をショート(空売り)できる環境を整えておくことは、RRP枯渇後の相場では必須のスキルと言えるでしょう。

まずは常に取引出来る状態にするために口座を開設し準備と金融の知識を叩き込む学びを始めてください。

※AD含む

トレーダー達が取るべき戦略

ここまで、RRPとTGAによる流動性の仕組みを解説してきました。

では、私たち個人トレーダーは具体的にどう動けばいいのでしょうか?

1. FREDデータの定点観測

まずは、以下の指標をブックマークし、週に一度はチェックする癖をつけてください。

Check Point!

- Overnight Reverse Repurchase Agreements (RRP):枯渇していないか?

- Treasury General Account (TGA):政府が資金を吸い上げていないか?

- Total Assets (FRB総資産):QTの進捗具合は?

2. RRP枯渇までは「押し目買い」が機能しやすい

RRPに残高があるうちは、株価が下がっても「待機資金」が流入して支えられる展開が予想されます。

過度に悲観的にならず、テクニカル分析を併用しながらの押し目買い戦略はまだ有効です。

3. 枯渇が見えたら「現金比率」を高める

RRPの残高がいよいよ危険水域(数千億ドル以下など)に突入したら、警戒レベルをMAXに上げてください。

無理にポジションを持たず、現金比率(キャッシュポジション)を高めること。それが、来るべき暴落で生き残り、バーゲンセールで安くなった優良株を拾うための唯一の方法です。

結論|見えない「資金の流れ」を読め

株価は、企業の業績という「実力」と、流動性という「期待」の掛け算で決まります。

現在の米国市場は、RRPという特殊な財布のおかげで、金利が高いにもかかわらず豊富な流動性が保たれています。

しかし、永遠に続く打ち出の小槌はありません。

私が塗装業からトレーダーに転身して学んだ最大の教訓は、「資金繰りが詰まった時が一番危ない」ということです。

ニュースの見出しだけに踊らされず、FREDのような一次データを確認し、大衆が気づく前に一歩先のシナリオを描く。

それが、厳しい相場を生き残るための「エッジ(優位性)」になります。

出典・参考文献

本記事のデータ分析および解説は、以下の公的機関のデータを基に作成しています。

1. Federal Reserve Economic Data (FRED) - St. Louis Fed

2. Federal Reserve Board - Credit and Liquidity Programs

※本記事は情報提供を目的としており、投資の勧誘を目的としたものではありません。投資の最終判断はご自身の責任で行ってください。

著者紹介

元大手投資銀行

株式担当トレーダー

投資歴20年の現役トレーダー。

米国株・日経平均・為替など主要指数を中心売買分析。

著:ジョ-ン・スミス氏